O mundo das finanças é movido a liquidez. Sem fundos disponíveis, sistemas financeiros ficam estagnados. Nas Finanças Descentralizadas (ou DeFi, na abreviatura em inglês) — termo que se refere aos serviços e produtos financeiros na blockchain —, acontece o mesmo.

Atividades DeFi, como a concessão e tomada de empréstimos ou a conversão de tokens dependem de contratos inteligentes — códigos autoexecutáveis. Usuários em protocolos DeFi “bloqueiam” criptoativos nesses contratos, chamados de “pools de liquidez”, para que outros usuários possam usá-los.

Pools de liquidez são uma inovação da indústria cripto, ou seja, não possuem um equivalente direto nas finanças tradicionais. Além de oferecer uma utilidade às atividades principais de um protocolo DeFi, pools de liquidez também atuam como uma espécie de núcleo para atrair investidores com apetite por alto risco e altos retornos.

Como funcionam os pools de liquidez?

Ao ir além da linguagem técnica, o raciocínio básico sobre pools de liquidez é intuitivo. Para que qualquer atividade econômica aconteça em DeFi, precisa haver criptoativos.

E esses criptoativos precisam ser fornecidos de alguma forma, que é exatamente o motivo pelo qual pools de liquidez foram criados. Essa tarefa é desempenhada por livros de oferta e formadores de mercado em corretoras centralizadas (ou CEXs).

Quando alguém vende um token A para comprar um token B em uma corretora descentralizada (ou DEX), dependem de tokens do pool de liquidez A/B oferecidos por outros usuários. Quando compram tokens B, haverá menos tokens B no pool e o preço do token B irá subir. Esse é um aspecto básico de oferta e demanda na economia.

Pools de liquidez são contratos inteligentes que contêm tokens cripto fornecidos pelos usuários da plataforma. Esses contratos são autoexecutáveis, ou seja, não precisam de intermediários que os façam funcionar.

São auxiliados por outros códigos, como formadores automatizados de mercado (ou AMMs), que ajudam a manter o equilíbrio nos pools de liquidez por meio de fórmulas matemáticas.

Em 2017, o Bancor foi o pioneiro do conceito de AMMs. Em 2018, a Uniswap, agora uma das maiores DEXs do mercado, popularizou o conceito geral de pools de liquidez.

Por que a baixa liquidez é um problema?

A baixa liquidez resulta em alta “slippage” — enorme diferença entre o preço estimado pelo trade de um token e o preço de execução.

A baixa liquidez resulta em uma alta slippage, pois o token varia em um pool, como consequência de uma conversão ou outra atividade, causa grandes desequilíbrios quando existem menos tokens bloqueados em pools. Quando o pool é bastante líquido, traders não vão passar por slippage.

Mas a alta slippage não é o pior cenário possível se não houver liquidez suficiente para um par de negociação específico (como ETH/COMP) em todos os protocolos, então usuários estarão presos com tokens que não vão conseguir vender.

Isso é o que acontece bastante com golpes conhecidos como “puxadas de tapete” (ou “rug pulls”) — fraudes em que projetos somem com o dinheiro de investidores —, mas também pode acontecer naturalmente se o mercado não fornecer liquidez suficiente.

Quanta liquidez existe no setor DeFi?

Geralmente, a liquidez em DeFi é expressada em termos de “valor total bloqueado” (ou TVL), que mede a quantia de criptoativos que é alocada em protocolos. Atualmente, o TVL de todo o setor DeFi é de US$ 211,5 bilhões, de acordo com o site DeFi Llama.

O TVL também ajuda a entender o rápido crescimento das DeFi: Em 2020, protocolos desenvolvidos no Ethereum registravam um TVL de apenas US$ 1 bilhão.

Por que fornecer liquidez a um pool?

Para investidores, o fornecimento de liquidez pode ser lucrativo. Protocolos incentivam fornecedores de liquidez por meio de recompensas em tokens.

Essa estrutura de incentivo deu origem a uma estratégia de investimento com criptomoedas conhecida como “yield farming”, em que usuários movimentam ativos entre diferentes protocolos para se beneficiarem de retornos antes que estes sumam.

Grande parte dos pools de liquidez também fornecem tokens de fornecimento de liquidez (ou LP), que são uma espécie de recibo que, em seguida, pode ser trocado por recompensas do pool — proporcionais à liquidez fornecida.

Em outros casos, investidores podem fazer o staking de tokens LP em outros protocolos para gerar ainda mais retorno.

No entanto, existem riscos. Pools de liquidez são propensos a “perdas impermanentes” — quando a proporção de tokens em um pool de liquidez (por exemplo, uma divisão de 50% em ETH e 50% em USDT) fica desequilibrada devido a significativas variações de preço. Isso pode resultar na perda dos fundos investidos.

Quem utiliza pools de liquidez?

– 1inch: agregador de DEXs e compatível com diversas blockchains;

– Aave: plataforma descentralizada de empréstimos;

– Uniswap: DEX para a conversão de tokens desenvolvidos no Ethereum.

Como acrescentar liquidez?

De uma forma geral, existem duas formas de fornecer liquidez.

Se quiser acrescentar fundos diretamente a um pool de liquidez, como o pool de liquidez ETH/USDC no SushiSwap, será necessário ter quantias iguais em ETH e USDC, que podem ser convertidas em qualquer DEX.

Também é preciso ter um par equivalente de tokens, pois empréstimos e a maioria das outras atividades DeFi são quase sempre bilaterais — ETH é convertido em USDC, DAI é tomado emprestado em troca de ETH e assim por diante.

Como consequência, grande parte dos protocolos permitem que fornecedores de liquidez aloquem o valor equivalente (50/50) de dois criptoativos a pools disponíveis para que seja mantido um par equilibrado.

O protocolo Balancer possui uma abordagem inovadora, permitindo cerca de oito tokens em um único pool de liquidez.

Porém, também existe uma forma menos complicada.

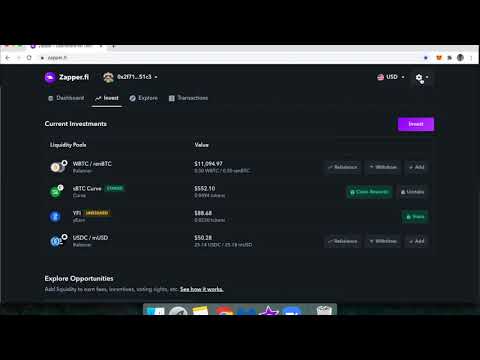

É possível “zapear” em um pool de liquidez — acrescentando liquidez em uma só transação em plataformas, como a Zapper, que inventou esse conceito em 2020.

Acesse zapper.fi e conecte sua carteira. Clique em “pools” para ver os pools de liquidez disponíveis e zapear à vontade. Acrescente liquidez ao pool usando qualquer ativo que você tiver. Zapper irá convertê-los em quantias iguais do par relevante. Isso economiza algumas transações distintas!

No entanto, a Zapper não lista todos os pools de liquidez do setor DeFi, restringindo suas opções aos maiores pools.

Qual é o futuro dos pools de liquidez?

Pools de liquidez operam em um ambiente competitivo e atrair liquidez é uma tarefa difícil quando investidores estão constantemente em busca de altos retornos em outras plataformas e levam a liquidez consigo.

Nansen, uma plataforma de análise em blockchain, descobriu que 42% dos “yield farmers” que fornecem liquidez a um pool, no dia de lançamento, saem dele em menos de 24 horas. No terceiro dia, 70% da liquidez terá sumido.

Para lidar com esse problema, chamado de “capital mercenário”, a OlympusDAO testou a “liquidez pertencente ao protocolo”.

Em vez de criar um pool de liquidez, o protocolo permite que usuários vendam seus ativos em seu tesouro em troca de OHM, seu token nativo com desconto. Usuários podem fazer o staking de OHM para obter altos rendimentos.

Mas o modelo enfrentou um problema parecido: Investidores que só queriam lucrar com o token e saíram para encontrar outras oportunidades, diminuindo a confiança na sustentabilidade do protocolo.

Até que o setor DeFi solucione a natureza transacional da liquidez, não existem várias mudanças futuras para pools de liquidez.

*Traduzido por Daniela Pereira do Nascimento com autorização do Decrypt.co.