Cerca de 54% dos 370 mil tokens lançados na rede Ethereum em 2023 tinham potencial de mascarar esquemas de manipulação de mercado, como pump and dump. O número foi revelado nesta quinta-feira (1º) pela empresa de análise blockchain Chainalysis na nova edição do Crypto Crime Report 2024, estudo que analisa as atividades criminosas no mercado cripto.

Esquemas de pump and dump normalmente envolvem um ator ou grupo de atores investindo em um token que o promovem intensamente para estimular um aumento de preço e, posteriormente, descarregar suas participações com um lucro significativo. Isso frequentemente resulta em um declínio acentuado ou até mesmo no colapso do preço de um token, afetando os detentores desavisados.

Para esta análise, a Chainalysis desenvolveu uma metodologia para identificar áreas potenciais onde as possíveis manipulações de mercado acontecem.

Eles se concentraram nas finanças descentralizadas (DeFi), dada sua transparência e a disponibilidade de informações on-chain, que não estão disponíveis de maneira semelhante em plataformas de negociação centralizadas.

Especificamente, discorre o relatório, “analisamos a rede Ethereum, que experimentou um rápido crescimento nos últimos anos. Graças ao padrão ERC-20 do ecossistema, ou diretrizes técnicas para tokens fungíveis baseados em Ethereum, nunca foi tão fácil criar novos tokens em cima do Ethereum, com todos os tokens podendo ser negociados entre si e usados em uma variedade de aplicativos descentralizados (dApps)”.

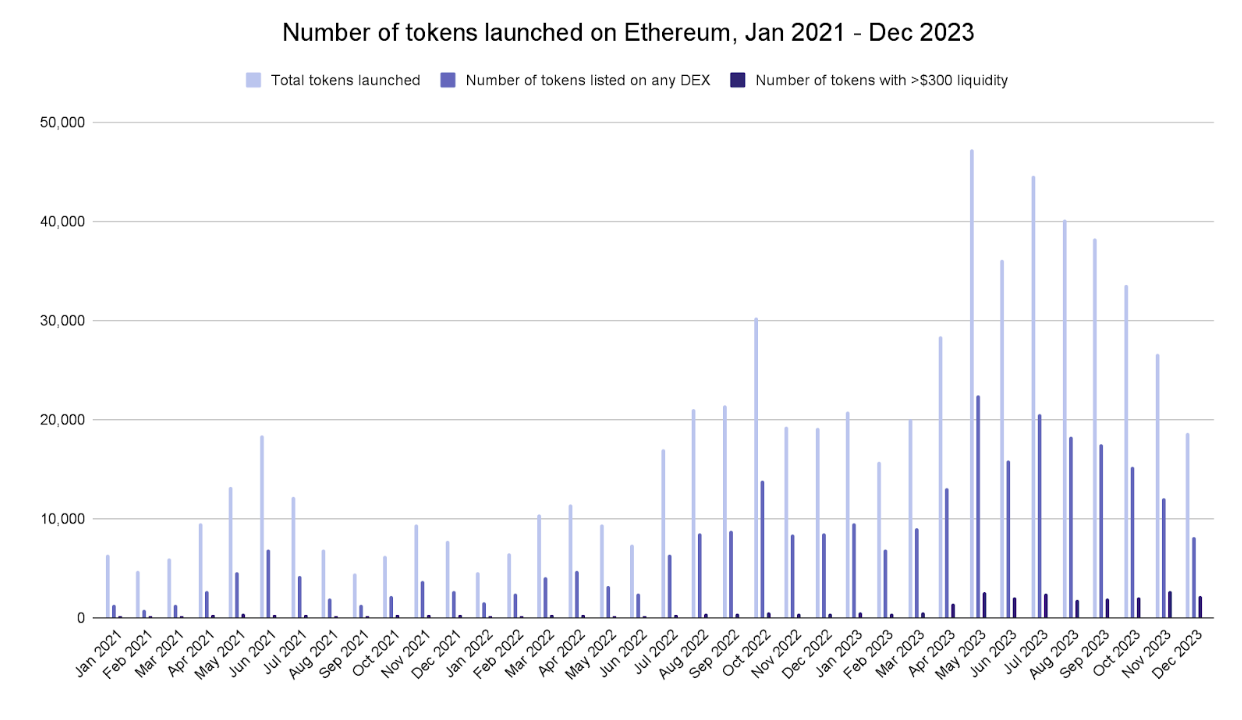

Entre janeiro e dezembro de 2023, pouco mais de 370.000 tokens foram lançados no Ethereum, sendo que 168.600 estavam disponíveis para negociação em pelo menos uma exchange descentralizada (DEX). Como pode ser visto abaixo, o número de tokens lançados mensalmente vem aumentando desde meados de 2022, com picos recentes de atividade chegando a cerca de 50.000 por mês.

No entanto, nem todos esses tokens ganham tração significativa. “Em qualquer mês específico, menos de 14,1% de todos os tokens lançados conseguem obter mais de US$ 300 de liquidez em DEX no mês subsequente, e apenas 5,7% dos tokens lançados em 2023 estão atualmente acima desse limite”, analisa a Chainalysis.

Embora isso represente um aumento em relação aos dois anos anteriores, explica o documento, os valores baixos de liquidez sugerem que a maioria dos tokens lançados ainda não pode ser facilmente trocada por ativos líquidos, como ETH, wETH, USDC, USDT e wBTC, sem ter seus preços significativamente afetados.

O Crypto Crime Report aponta que existem muitas razões que podem explicar a falha em alcançar volumes de negociação mais líquidos. “À medida que a popularidade da tokenização cresce, lançar novos tokens em um mercado cada vez mais saturado se torna mais desafiador”, comenta.

Como a manipulação acontece

No entanto, alguns casos podem ser tentativas de esquemas de pump and dump. Segundo a empresa, um exemplo de manipulação de token pode ocorrer no seguinte modus operandi.

Leia Também

- Um ator (ou grupo de atores) lança um novo token ou compra uma grande parte do fornecimento de um token existente — geralmente um com histórico de baixo volume;

- Este ator promove o token como uma oportunidade de “ficar rico rapidamente”, geralmente usando redes sociais e salas de bate-papo online como Discord e Telegram;

- A divulgação persistente nas redes sociais e salas de bate-papo atrai a atenção dos usuários, levando a um aumento nas compras;

- O ator também pode se envolver em wash trading, que envolve a compra e venda simultânea do mesmo ativo com a intenção de falsificar seu nível de atividade;

- Se bem-sucedido, o valor do token aumenta;

- Uma vez que o token atinge o preço desejado, o ator liquida sua posição para obter lucro;

- O preço do token cai rapidamente devido ao aumento da pressão de venda, puxando o tapete de muitas vítimas;

- Se o ator também for o criador do token, eles podem abandonar completamente o projeto, levando consigo mais fundos dos usuários, também conhecido como “rug pull”. No entanto, isso nem sempre é possível, dependendo da governança do projeto.

A importância do monitoramento

Segundo o estudo, a manipulação de mercado, como esquemas de pump and dump, é prejudicial para as criptomoedas da mesma forma que é para os mercados tradicionais.

“No entanto, a transparência inerente das criptomoedas oferece uma oportunidade para construir mercados mais seguros”, argumenta a Chainalysis. “Operadores de mercado e agências governamentais podem implantar ferramentas de monitoramento que ajudam a identificar e priorizar áreas para investigações mais aprofundadas de uma maneira que não seria possível nos mercados tradicionais.”

- Quer ganhar mais com Ethereum? Abra sua conta no Mercado Bitcoin, a corretora mais segura do Brasil, e comece a fazer staking agora mesmo